2025年3月16日,湘财股份与大智慧同步公告筹划换股吸收合并,这场跨越十年的资本纠葛迎来戏剧性反转。从2015年大智慧试图以互联网基因“吞并”湘财证券,到2025年湘财股份反向整合大智慧,这场看似“流量+牌照”的行业创新样本,实则是资本博弈的终极篇章。然而,双方业务协同性存疑、战略反复的减持与合并操作、以及隐秘的股权与控制权安排,无不指向这场合并的本质——一场精心策划的资本大戏,而非真正的产业协同突围。

十年纠葛:从“互联网颠覆金融”到“资本角色反转”

2015年1月,大智慧以85亿元估值收购湘财证券的计划,被视为中国金融科技史上的标志性事件。彼时,大智慧以3000万月活用户的流量优势,试图通过收购湘财证券打造“金融数据+券商牌照”的闭环生态,对标东方财富的崛起路径。

然而,这场看似完美的联姻因大智慧虚增利润1.2亿元被证监会立案调查而夭折。更深层的矛盾在于:大智慧彼时的互联网思维与湘财证券的传统券商基因难以兼容,监管对“互联网+金融”的审慎态度更成为致命一击。

2020年,湘财证券借壳哈高科曲线上市,更名为湘财股份。同年,湘财股份以现金收购新湖集团持有的大智慧15%股份,成为其第二大股东。这一操作埋下伏笔:新湖系(实控人黄伟)通过湘财股份间接持股大智慧,为十年后的反向合并铺路。

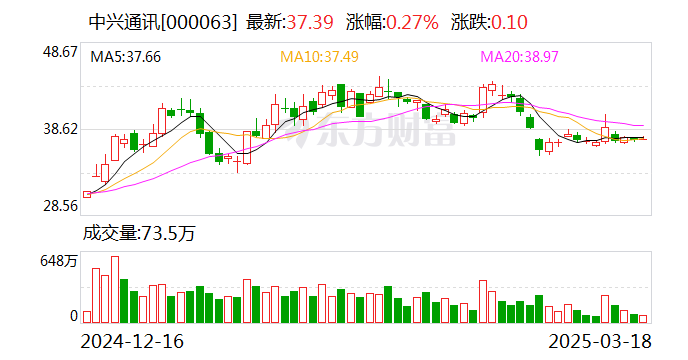

2024年12月,湘财股份突然宣布拟以不低于9元/股的价格减持大智慧股份,称“提高资产流动性”,但三个月后剧情反转,减持未实施便转为吸收合并。市场质疑此举涉嫌“打压股价-低价合并”的资本操纵链条。

协同幻象:业务困境与整合悖论

湘财股份近年业绩持续承压:2024年前三季度营收15.49亿元(同比-16.52%),净利润1.46亿元(同比-2.93%),其余业务(大豆贸易、防水建材)盈利薄弱。其核心资产湘财证券总资产仅405亿元,在上市券商中排名靠后。

大智慧的用户活跃度从2015年的3000万降至2024年的1000万,不足同花顺的1/6,且核心金融数据业务收入连续五年萎缩。2024年前三季度营收5.18亿元(同比-5.42%),净利润亏损2.01亿元,预计全年亏损1.9亿-2.25亿元。其尝试拓展直播、社交等新业务反而加剧亏损,缺乏券商牌照导致流量变现路径单一。

2020年,湘财股份就持有大智慧约15%的股份,但是未见双方有明显的协同效应,反而双方业绩都未有大幅改善,大智慧更是巨额亏损。

资本暗流: 减持-合并的“精准操作”

2024年12月湘财宣布减持大智慧时,其股价为9.01元/股,接近减持底价(9元/股)。然而,三个月后合并启动,大智慧股价锁定在低位,新湖系可能通过换股以更低成本增持控制权。市场猜测:减持公告旨在打压股价,为合并创造有利条件。

那么,双方几何能否复刻东方财富?

东方财富的成功依赖于两大时代红利:一是2015年前证券行业数字化程度低,流量转化空间大;二是通过收购同信证券快速整合。而当前券商APP渗透率已超90%,大智慧的用户价值大幅缩水,湘财亦缺乏东方财富的垂直生态(如天天基金网)。

2025年券商行业并购看似火热,但多数案例(如国联并购民生)聚焦于区域互补或业务线扩充。湘财与大智慧的“跨界联姻”缺乏先例,且双方均无显著竞争优势,合并后或陷入“规模不经济”陷阱。

结语:

湘财股份与大智慧的十年纠葛,本质是一场资本意志主导的幸存者游戏。双方试图以“协同效应”为叙事,掩盖战略困局与利益输送嫌疑。在金融科技与券商牌照的宏大命题下,这场合并或许只是新湖系资本版图的一枚棋子。当潮水退去,缺乏真正创新与用户价值的整合,终将露出裸泳的底色。

(注:本文结合AI工具生成,不构成投资建议。市场有风险,投资需谨慎。)

还没有评论,来说两句吧...